インボイス制度の申請手続きと消費税申告への影響

2023年10月1日より、インボイス制度が開始されました。インボイス制度は、消費税の申告や納税に関わる新しい制度です。この制度に対応するには、企業も個人事業主も、税務署への登録申請などを行わなければなりません。この登録申請を行うかどうかは、課税事業者か免税事業者か、また取引先の状況などによっても異なります。

ここでは、インボイス制度の概要と、インボイス制度に対応するための登録申請手続きの方法、インボイス制度が消費税申告に与える影響などについて解説します。

インボイス制度とは?

2023年10月1日から開始された「インボイス制度」は、正式名称を「適格請求書等保存方式」といい、消費税の申告と納税に関わる新しい制度です。インボイス制度は、売手が買手に対して、正確な適用税率や消費税額などを伝えるための制度です。

インボイス制度では、課税事業者が仕入税額控除を受けるために、所定の項目が記載された「適格請求書(インボイス)」が必要です。企業や個人事業主は、消費税の納税義務のある「課税事業者」と、基準期間の課税売上高が1,000万円以下で消費税の納税が免除される「免税事業者」に分かれます。課税事業者は、売上にかかる消費税を申告・納付しますが、その課税事業者も、仕入れや経費の支払いの際には消費税を支払っています。そこで、消費税の申告では、課税売上にかかる消費税額から、課税仕入れにかかる消費税額を差し引いて、納めるべき税額を算出します。この仕組みのことを、仕入税額控除といいます。

インボイス制度では、課税事業者が仕入税額控除を受けるために、売手(仕入先)が発行した適格請求書の保存が要件となります。適格請求書は、売手が買手に正確な消費税率と税額を伝えるためのもので、適用税率や税率ごとに区分した消費税額など、定められた項目を記載しなければなりません。

適格請求書を発行するには「適格請求書発行事業者」の登録申請が必要

インボイス制度における適格請求書は、従来の請求書のように、どの事業者でも自由に発行できるものではありません。適格請求書を発行できるのは、事前に税務署に登録申請を行った「適格請求書発行事業者」だけです。

そして、適格請求書発行事業者になるには、課税事業者であることが前提となります。免税事業者は適格請求書発行事業者の登録ができず、したがって適格請求書を発行することもできません。そのため、免税事業者は、インボイス制度に対応するために課税事業者になって消費税を納付するか、インボイス制度に対応せずに免税事業者のままでいるかを、選択する必要があります。

一方、課税事業者の場合は、税務署に申請を行えば適格請求書発行事業者の登録ができます。適格請求書発行事業者は、買手側(取引先)の課税事業者から求められたときは、適格請求書を発行する義務があります。また、発行した適格請求書は、一定期間の保存が必要です。

インボイス制度の登録番号

税務署に適格請求書発行事業者の登録申請をすると、事業者ごとに、固有の登録番号が発行されます。登録番号は、法人の場合は「T+13桁の法人番号」、個人事業主などは「T+13桁の数字」となります。登録番号を含む適格請求書発行事業者に関する情報は、「国税庁インボイス制度適格請求書発行事業者公表サイト」で公表され、取引先などが確認できるようになっています。

この登録番号は適格請求書の記載要件のひとつで、登録番号が記載されていない書類は適格請求書として認められません。

登録申請の流れ

では、ここからは、適格請求書発行事業者の登録申請の流れについて解説していきます。

申請書の作成

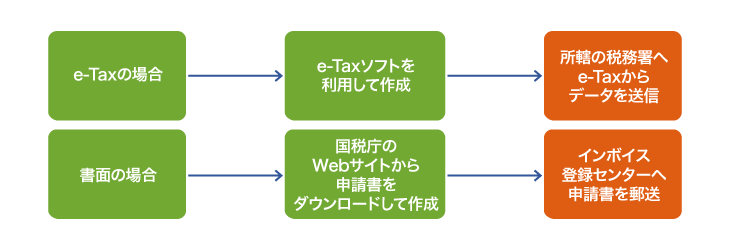

インボイス制度における適格請求書発行事業者の登録は、e-Taxまたは書面での申請が可能です。

- ・ e-Taxで申請する場合

e-Taxでの登録申請手続きには、書面と同様のフォーマットに入力する「e-Taxソフト」か、画面に表示された質問に回答する形で入力ができる「e-Taxソフト(WEB版)」を利用します。なお、個人事業主の場合は、「e-Taxソフト(SP版)」からスマートフォンやタブレットで申請手続きを行うこともできます。

また、e-Taxで申請をする際には、マイナンバーカードなどの電子証明書と、利用者識別番号が必要です。利用者識別番号は「e-Taxソフト(WEB版)」または「e-Taxソフト(SP版)」で取得できます。 - ・ 書面で申請する場合

書面で登録申請をする場合は、国税庁のWebサイト「[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)」から申請書をダウンロードして、必要事項を記載します。記載例も同じページに載っているので参考にしてください。

税務署へ提出

e-Taxの場合は、入力が終わったら、そのまま所轄の税務署にe-Taxから申請書データを送信します。

一方、書面申請の場合は、各地に設置された「インボイス登録センター」に申請書を郵送します。申請書を直接の窓口に提出することはできないので注意しましょう。インボイス登録センターの所在地は、国税庁のWebサイト「郵送による提出先のご案内」から確認できます。

取引先へ通知

登録手続きが完了すると、税務署からインボイス制度の登録番号が通知されます。登録番号を課税事業者である取引先などに知らせると同時に、適格請求書の記載項目に合わせて請求書などのフォーマットを変更しましょう。

なお、e-Taxで登録申請をした場合は、登録番号を電子データで受け取ることも可能です。データでの通知を希望する場合は、申請時に電子データでの受け取り希望を選択してください。登録番号をデータで受け取ると、紛失防止の観点からも便利です。

書面申請の場合は、登録番号の通知も書面で送付されます。

登録番号通知までの期間

申請手続きをしてから登録番号が通知されるまでの期間は、e-Taxで約1ヵ月、書面申請で約1ヵ月半です(2023年10月現在)。できるだけ早く登録番号を受け取りたい方は、e-Taxを利用するといいでしょう。

インボイス制度スタートによる消費税申告への影響

インボイス制度の開始により、免税事業者も課税事業者も、消費税の納付や経理作業においてさまざまな影響を受けます。具体的にどのような影響が考えられるのかを見てみましょう。

免税事業者の場合

基準期間(法人は前々事業年度、個人事業主は前々年)または特定期間(法人は前事業年度開始の日から6ヵ月、個人事業主は前年1月~6月)の課税売上高が1,000万円以下の事業者は、基本的に、消費税の納税義務が免除される免税事業者となります。インボイス制度開始後も免税事業者のままでいれば、消費税を納める必要はありません。

しかし、免税事業者は適格請求書を発行できず、インボイス制度に対応することができません。買手である取引先が課税事業者であった場合、取引先は原則として仕入税額控除を受けられなくなり、納税負担が増加してしまいます。取引先が仕入税額控除を重視するのであれば、価格の見直し交渉が行われたり、ほかの課税事業者との取引に切り替えられてしまったりするかもしれません。

一方で、インボイス制度に対応すると、消費税の納付義務が生じ、申告の手間や税負担が発生します。インボイス制度で免税事業者から課税事業者になった事業者を対象に、売上にかかった消費税の2割を納税額とする「2割特例」という軽減措置もありますが、それも2026年9月30日までの期間限定です。インボイス制度に対応するかどうかは、メリットとデメリットをよく考えた上で決める必要があるでしょう。

一方、取引先(顧客)が免税事業者や一般消費者である場合は、仕入税額控除は関係が無いので、免税事業者のままでいてもさほど問題はありません。

課税事業者の場合

課税事業者の場合は、経理業務が煩雑化する可能性があります。まず、企業の対応としては、適格請求書発行事業者の登録申請を行い、請求書などのフォーマットを適格請求書の要件を満たした形に変更する、といった準備が求められます。さらに、取引先(仕入先)が適格請求書発行事業者かどうかを確認する必要があるでしょう。

受け取った請求書の内容をチェックして、適格請求書とそうではない請求書を分けて管理しなければなりません。これまで適用できていた仕入税額控除も、適格請求書ではない請求書では要件を満たさないため、消費税額の計算にも手間がかかります。

なお、インボイス制度が開始されてから6年間は、免税事業者からの仕入れであっても一定割合の仕入税額控除が可能になる、経過措置が設けられています。経過措置を適用すると、免税事業者との取引における税負担は軽減しますが、経理業務はさらに複雑になります。インボイス制度に対応したシステムを導入したり、業務フローを見直したりして、混乱やミスを防ぐことが重要です。

ツールの活用で消費税申告の効率化が可能

インボイス制度への対応は、適格請求書発行事業者の登録申請さえすればいいというわけではありません。むしろ、実運用においてのほうが、複雑な作業が数多く発生します。課税事業者にとってインボイス制度の影響が最も大きいのが、消費税の申告手続きにかかる作業でしょう。

消費税の申告を正しく行うには、仕入税額控除が適用できる取引とそうではない取引を分けて管理し、納めるべき税額をきちんと計算しなければなりません。

さらに、消費税の申告には、実際に支払った消費税額をもとに税額計算を行う「一般課税」と、業種別に決められた「みなし仕入率」で税額計算を行う「簡易課税」という2種類の方法があり、どちらを選択するかによって計算方法が変わります。消費税の申告に関わるミスを防ぎ、作業を効率良く進めるには、インボイス制度に対応したツールの活用が不可欠といえます。

インボイス制度の背景や内容を知って対応しよう

2023年10月1日からインボイス制度が開始され、免税事業者も課税事業者もさまざまな影響を受けています。免税事業者の場合は、取引先や自社の状況を踏まえて、インボイス制度の登録を申請するかどうかを決めなければなりません。また、課税事業者は、インボイス制度に対応した適格請求書を発行するための体制を整えると同時に、請求書管理や仕入税額控除に関する業務フローを見直す必要があります。

インボイス制度では、請求書の管理や消費税の計算が複雑になり、経理担当者などの業務負担が増加する可能性があります。既存のシステムがインボイス制度に対応可能かどうかを確認し、場合によっては新たなシステムやソフトに切り替える必要があるでしょう。申告書作成ソフト「消費税の達人」は、消費税の一般課税や簡易課税の申告書をスムーズに作成でき、2023年10月末からインボイス制度にも対応可能。また、確定申告・予定申告・複数回の中間申告・修正申告といったさまざまな申告形態にも対応しています。「消費税の達人」を活用することで、さまざまな会計ソフトと連動して申告書を作成することもでき、インボイス制度開始後の消費税申告の効率化が可能となります。

監修者

石割由紀人(石割公認会計士事務所)

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタル、上場会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

0120-554-620

0120-554-620

セミナー情報

セミナー情報 個別説明会のお申し込み

個別説明会のお申し込み よくあるご質問

よくあるご質問 ご購入

ご購入